« Reformerer les systèmes fiscaux peut favoriser le développement en renforçant l’autonomie des gouvernements. Cela peut aussi susciter des réformes plus vastes.

« Reformerer les systèmes fiscaux peut favoriser le développement en renforçant l’autonomie des gouvernements. Cela peut aussi susciter des réformes plus vastes.

Ceux qui s’efforcent de résorber les déficits dus à la crise dans les économies développées, augmentant les impôts ou réduisant les dépenses, devraient songer aux pays en développement. Pour ceux-ci, même en période de croissance, relever les défis budgétaires est une gageure.

Taux et tranches d’imposition sont des préoccupations lointaines lorsqu’on n’a pas de quoi s’offrir un système efficace de recouvrement de l’impôt, comme c’est le cas pour beaucoup de pays pauvres. Malgré leurs efforts récents pour générer des recettes, dans la moitié des pays d’Afrique subsaharienne, les recettes fiscales représentent moins de 15 % du PIB, contre 35 % en moyenne dans les pays de l’OCDE et 23 % en Amérique latine. Dans ces conditions, il est difficile pour un État de bien fonctionner, et plus encore de fournir des services sociaux ou d’améliorer le climat des affaires, par exemple. »

1 – Fraude et évasion fiscales : Comment les multinationales volent l’Etat

Selon une ONG internationale, la fraude et l’évasion fiscales perpétrées par les multinationales ont des effets nocifs de loin plus importants que les détournements des fonds, sur les économies des pays africains. Et le Cameroun ne fait pas exception.

Et si la fraude fiscale opérée par les grandes entreprises était le plus grand ennemi du développement ? C’est en tous cas la thèse défendue par une organisation internationale qui plaide pour la justice fiscale, Tax Justice Network, et qui dans une enquête révèle que l’évasion fiscale est plus importante que les

détournements de fonds et les trafics de drogue réunis.

Pour cette Ong, alors que les détournements des fonds publics par les acteurs gouvernementaux représentent 3% des déperditions subies par l’Etat, les trafics criminels sont évalués à 30-35% et l’évasion fiscale, souvent liées aux facturations bidonnées atteint 60 à 65%.Des multinationales puissantes ont, « sans aucune honte, mis la pression sur des gouvernements des pays pauvres pour obtenir des exemptions fiscales ou une fiscalité particulière afin d’exploiter des matières premières telles que le Coltan, le pétrole, le gaz naturel, le rutile, le thé ou encore le café, le cacao et le coton ». Pour ce groupe d’association, « les exemptions fiscales d’autres subventions cachées accordées aux multinationales dans des accords dissimulés privent des gouvernements et leurs citoyens de revenus fiscaux significatifs »

Echapper aux impôts

Imposez-nous si vous pouvez (pourquoi l’Afrique doit se lever pour réclamer la justice fiscale). Le titres de l’étude indique clairement que nombres d’entreprises usent de mille et une techniques pour échapper aux impôts. Les techniques d’évasions fiscales sont quasiment les mêmes que pour les autres formes de criminalité financière ou de corruption : entreprises fictives, sociétés écrans, fondations caritatives, falsification des prix, fournitures de documentations mensongères à l’Etat, « le tout étant soutenu, explique Tax Justice Network, par une armée de banquiers, avocats et experts comptables ».

De toutes les manières, indique cette association, les banques ont clairement été identifiées comme les principaux facilitateurs de la corruption, de l’évasion fiscale, et d’autres flux financiers illicites.

Une des techniques les plus courantes consiste à faire de la maison mère le fournisseur exclusif des matières premières utilisées par la filiale locale. On se retrouve ainsi avec des situations surréalistes où la maison mère vend à sa filiale bien plus cher que le taux du marché. Ces contrats sont régulièrement révisés à la hausse du moment que les prévisions montrent une éventuelle hausse du chiffre d’affaires de la filiale.

Il y a parfois des contrats d’assistance technique datant d’avant l’indépendance, qui permettent aux maisons mères des siphonner les résultats de leurs filiales locales. Il existe aussi un maillage d’accord, souvent gardés secrets, qui favorisent plus que de raison certaines de ces grandes firmes. « Chez nous, ce sont des pratiques courantes, témoigne un haut fonctionnaire. Certaines entreprises, filiales de multinationales européennes, opèrent chez nous en bénéficiant des facilités souvent prévues avant l’indépendance ».

Bénéficies minimisés

Un ancien banquier se souvient. « J’étais cadre dans un filiale d’une banque européenne. A l’époque, notre principal actionnaire nous avait fait acheter un logiciel pour près d’un milliard et demi. C’était avant la dévaluation. Au sein de l’entreprise tout le monde en riait parce que le manège était bien compris. Au sein du management de la banque, les représentant de l’Etat, pourtant nombreux à des hautes fonctions, n’ont pas eu le courage de s’opposer. »

L’idée est de limiter autant que impossible les bénéfices de la filiale. Dans tous les cas, l’Etat perd sur toute la ligne. Il perd les recettes fiscales parce que les bénéfices de la structure sont minimisés, et dans les cas où il est actionnaire, il perd des dividendes. Cette technique dont la finalité est de déplacer le bénéfice du pays africain vers le siège mondial du groupe est assez répandue, comme en témoigne Tax Justice Network. Car, explique l’organisme, les pays africains ayant parié sur l’attraction des grandes firmes internationales pour dynamiser leur économie, ces gouvernements font face au chantage des grandes entreprises multinationales qui exigent toujours des particularités fiscales, voire des exemptions pour ne pas avoir à payer d’impôts. Une fois qu’elles les ont obtenues, elles multiplient les manœuvres avec leurs maisons mères et leurs banquiers, pour accroitre de manières fictives leurs charges et frais, de sorte à réduire la matière localement imposable.

http://www.237online.com/201107266202/Actualites/Economie/fraude-et-evasion-fiscales-comment-les-multinationales-volent-letat.html

——

![]()

2 – La fiscalité, levier de développement

Réformer les systèmes fiscaux peut favoriser le développement en renforçant l’autonomie des gouvernements. Cela peut aussi susciter des réformes plus vastes.

Ceux qui s’efforcent de résorber les déficits dus à la crise dans les économies développées, augmentant les impôts ou réduisant les dépenses, devraient songer aux pays en développement. Pour ceux-ci, même en période de croissance, relever les défis budgétaires est une gageure.

Taux et tranches d’imposition sont des préoccupations lointaines lorsqu’on n’a pas de quoi s’offrir un système efficace de recouvrement de l’impôt, comme c’est le cas pour beaucoup de pays pauvres. Malgré leurs efforts récents pour générer des recettes, dans la moitié des pays d’Afrique subsaharienne, les recettes fiscales représentent moins de 15 % du PIB, contre 35 % en moyenne dans les pays de l’OCDE et 23 % en Amérique latine. Dans ces conditions, il est difficile pour un État de bien fonctionner, et plus encore de fournir des services sociaux ou d’améliorer le climat des affaires, par exemple.

Les pays en développement savent que pour bâtir une économie prospère, attirer les entreprises, créer des emplois et éradiquer la pauvreté, ils doivent renforcer leurs capacités, étoffer leurs infrastructures, lutter contre la corruption et instaurer des systèmes financiers transparents. Ils doivent aussi, à l’échelle mondiale, combattre les flux financiers illégaux et réduire l’impact des paradis fiscaux, afin de préserver leurs ressources déjà limitées.

Les recettes fiscales jouent un rôle crucial pour atteindre ces objectifs. Un cadre budgétaire stable et prévisible favorise la croissance et, à plus long terme, réduit la dépendance envers l’aide au développement. La fiscalité est aussi liée à la « bonne gouvernance », car les systèmes fiscaux sont un vecteur d’amélioration des relations entre l’État et la société, et de renforcement de la responsabilité à l’égard des citoyens. En d’autres termes, déterminer comment prélever l’impôt est aussi important que de savoir combien il rapporte. En outre, les réformes engagées dans l’administration fiscale inspirent parfois des réformes dans d’autres domaines du secteur public. Une bonne chose pour les pays en développement qui souhaitent relancer leur processus de réforme.

Bâtir un système fiscal efficace est plus facile à dire qu’à faire. Il faut transformer les mentalités. Les citoyens ordinaires peuvent être réticents à payer l’impôt, invoquant souvent à juste titre la corruption de l’administration ou son mauvais usage systématique des fonds publics. Quant aux élites, elles pratiquent souvent l’évasion fiscale, notamment au moyen des paradis fiscaux. Enfin, il est difficile de lever l’impôt dans des économies rurales à faible revenu et au secteur informel très développé, et il faut souvent contraindre les responsables locaux à le faire.

Le contexte international pose de nouveaux défis également. La plupart des États évitent aujourd’hui de taxer les échanges, ce qui amoindrit les recettes publiques (les pays africains tirent plus de 40 % de leurs recettes des taxes sur les échanges). Trouver le juste équilibre entre un régime fiscal attractif pour l’investissement et la croissance et des recettes suffisantes pour financer les dépenses publiques est un dilemme majeur.

La mondialisation peut également exacerber les problèmes budgétaires, la mobilité internationale des capitaux compliquant leur imposition. Les grandes entreprises et les investisseurs ont renforcé leur pouvoir de négociation face aux administrations, entraînant une course au moins disant fiscal parmi les pays en développement en concurrence. Parallèlement, sous la pression de leurs partenaires commerciaux et de leurs citoyens, les États doivent garantir un système fiscal équitable et transparent. Ces défis ont engendré dans les pays en développement de nouveaux besoins en capacités, dont la communauté des donneurs n’a pas encore pris pleinement conscience. À ce jour, la part de l’aide publique au développement allouée à l’administration des douanes et de l’impôt est très faible, de l’ordre de 0,1 % par an. Les donneurs pourraient augmenter cette part afin de donner un coup de fouet à l’adoption d’un système fiscal viable. Cette aide devrait être considérée comme un investissement dans l’avenir de ces pays.

Malgré ces défis, mais aussi parce que ces défis existent, le moment est opportun pour engager une réforme fiscale. L’abandon des taxes indirectes sur les échanges au profit de la TVA accroît la visibilité du système fiscal et favorise l’établissement de relations directes (et formelles) entre l’État et les petites entreprises. Nous savons désormais mieux comment simplifier les systèmes fiscaux et les rendre plus transparents, encourager la discipline fiscale et optimiser les recettes, par exemple en élargissant l’assiette d’imposition des bénéfices du secteur financier au lieu de taxer les transactions financières.

Un consensus international se dégage aujourd’hui autour de ces questions, soutenu par une communauté mondiale de fiscalistes de plus en plus puissants et de mieux en mieux organisés. L’appel à l’action provient de plus en plus des pays en développement eux-mêmes. En Afrique, la création du Forum africain d’administration fiscale, dirigé, géré et progressivement financé par des Africains, offre une tribune de choix pour l’apprentissage mutuel, le renforcement des capacités et le dialogue sur des questions fiscales de portée nationale et internationale.

Autre avancée, il est désormais bien établi que l’aide visant le renforcement des capacités des administrations fiscales et des douanes dans le monde en développement est de l’argent bien dépensé. Un élément important, compte tenu du bilan contrasté de l’assistance technique et de la lassitude des donneurs dans de nombreux domaines.

Avec la crise économique, le G8 et le G20 ont beaucoup progressé, avec le concours de l’OCDE, du FMI et d’autres organisations, dans la lutte contre les flux financiers illégaux, la fraude et l’évasion fiscales et les paradis fiscaux. Avec plus de 300 accords d’échange de renseignements signés en 2009, plus de progrès ont été accomplis l’année dernière qu’au cours de la dernière décennie. Une centaine de pays se sont désormais engagés en faveur des normes de transparence et d’échange de renseignements et sont en passe de les appliquer. Ce chiffre augmentera rapidement, à mesure que les pays en développement interviendront directement dans le débat. La question stratégique est désormais de savoir comment aider au mieux les pays en développement à tirer parti de l’environnement international plus transparent pour renforcer leur système fiscal. S’ils y parviennent, ils amélioreront du même coup leurs perspectives de développement.

David Rooney

Voir www.oecd.org/fiscalite

Jeffrey Owens, Chef du Centre de politique et d’administration fiscales de l’OCDE, Richard Carey, Directeur, direction de la Coopération pour le développement de l’OCDE

http://www.observateurocde.org/news/fullstory.php/aid/2612/La_fiscalit_E9,_levier_de_d_E9veloppement.html

——–

![]()

3 – L’Afrique se mobilise contre l’évasion fiscale

L’organisation panafricaine Tax Justice Network Africa se bat pour susciter une prise de conscience face à l’évasion fiscale.

Le constat est simple : l’Afrique est une véritable « passoire fiscale ». Alors que les recettes fiscales des pays riches représentent environ 35 % de leur produit intérieur brut (PIB), elles dépassent rarement 15 % du PIB dans les pays de l’Afrique subsaharienne. Les fuites interviennent à tous les niveaux : de la corruption des administrations fiscales à l’évasion organisée des capitaux en passant par les exemptions fiscales consenties pour attirer des compagnies étrangères.

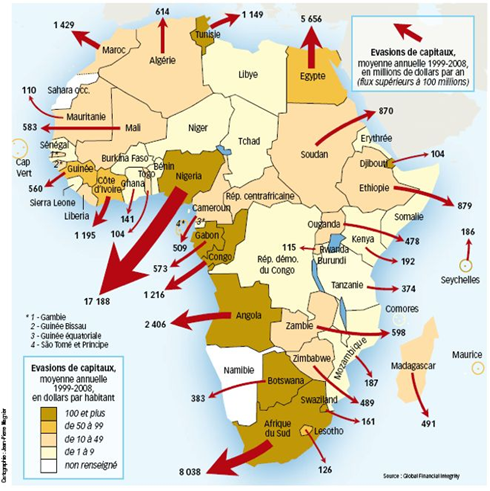

Difficile à évaluer avec précision, la perte n’en est pas moins massive. Selon l’ Institut Global Financial Integrity (GFI), les seules fuites illégales de capitaux en Afrique auraient dépassé les 850 milliards de dollars de 1970 à 2008. Encore faut-il y ajouter les divers manques à gagner, provenant notamment de la difficulté à collecter l’impôt dans des pays où plus de 40 % de l’économie est informelle.

« Ces 850 milliards de dollars auraient permis de payer toute la dette extérieure de l’Afrique et de garder 600 milliards pour financer son développement, c’est énorme », souligne Sandra Kidwingira, de l’association Tax Justice Network Africa (TJN-A). Ce réseau international se bat depuis des années pour susciter une prise de conscience face à l’évasion fiscale et ses conséquences sur le développement, un phénomène longtemps sous-estimé. Sa branche africaine, fondée en 2007, compte 25 membres, tels la National Tax Payers Association au Kenya ou le Centre for Civil Society en Afrique du Sud.

« L’Afrique devrait pouvoir mobiliser ses ressources pour son développement »

Sur un sujet aussi ardu que la fiscalité, il s’agit moins de mobiliser directement le grand public que d’organiser un lobbying pour peser sur les politiques publiques. « On essaie de mobiliser des associations de la société civile qui étaient déjà engagées dans des domaines liés, tels que la lutte anti-corruption, la justice économique ou les droits de l’homme. On essaie de montrer qu’il y a un lien avec les droits économiques », explique Sandra Kidwingira.

Le réseau mène des recherches pour dénicher les pratiques fiscales contestables et échange ses informations avec d’autres grandes organisations internationales, telles Christian Aid ou Action Aid. Il publie une lettre trimestrielle et des rapports détaillés par pays. Autre initiative, la Déclaration de Nairobi sur la fiscalité et le développement, paraphée en 2010 par une trentaine d’ONG et réclamant des initiatives concrètes en la matière. Elle épingle notamment le manque de transparence dans le secteur minier.

« L’Afrique devrait pouvoir mobiliser ses propres ressources pour financer son développement », plaide Sandra Kidwingira. Pétrole, gaz, uranium, cuivre, or, platine, diamants : le sous-sol africain regorge de ressources naturelles. Mais les compagnies minières sont passées maîtresses dans l’art de « l’optimisation fiscale », dénoncent les ONG. Pour éviter les abus, les gouvernements africains devraient se garder la possibilité de renégocier régulièrement les contrats miniers, estime Tax Justice Network.

Autre cheval de bataille, les exonérations dont bénéficient certaines multinationales ou certains individus. Les députés kényans, pourtant très bien rémunérés, refusent toujours par exemple – à quelques exceptions près – d’acquitter l’impôt sur le revenu, contrairement à ce qui est stipulé dans la nouvelle Constitution. Difficile pour les autorités fiscales d’expliquer ensuite aux citoyens ordinaires qu’ils doivent payer leurs impôts…

MARIE WOLFROM, à Nairobi

http://www.la-croix.com/Actualite/S-informer/Monde/L-Afrique-se-mobilise-contre-l-evasion-fiscale-_EP_-2011-10-12-722353

——-

![]()

3 – La mobilisation de ressources publiques et l’aide en Afrique :

Le rôle joué par l’Afrique dans le monde va croissant, sa population est en augmentation rapide, de même que son besoin de financement pour construire l’avenir – s’il veut réaliser les objectifs du Millénaire pour le développement (OMD) et porter ses infrastructures au niveau du reste du monde, le continent nécessitera 93 milliards USD d’investissement annuel sur la décennie à venir (Foster and Briceño-Garmendia, 2009).

Pour satisfaire aux besoins de l’Afrique subsaharienne à elle seule, il faudrait recruter 3.8 millions d’enseignants dans les cinq prochaines années pour assurer l’éducation primaire pour tous (Unesco, 2009). Aucune économie ne peut se permettre de financer un développement de cette ampleur à partir de fonds extérieurs, qu’ils soient privés ou publics.

En 2002, le Consensus de Monterrey sur le financement du développement, adopté au sein de l’ONU, a établi que les ressources financières extérieures ne permettaient pas à elles seules d’atteindre les OMD et qu’il était nécessaire de mettre au point de nouvelles stratégies en mobilisant les ressources intérieures. L’Afrique ne fait pas exception. La crise mondiale a montré l’inconstance des flux extérieurs pour les États africains dont les revenus ont été durement affectés (cf. partie 1). Sur le long terme, l’accroissement de l’investissement intérieur permettra de compenser cette vulnérabilité et de renforcer l’appropriation au niveau national. Pour réussir son développement, un pays doit savoir mobiliser ses propres ressources et réduire sa dépendance vis-à-vis de l’aide ou d’autres financements extérieurs.

Qu’est-ce que la mobilisation des ressources publiques et pourquoi importe-t-elle?

La mobilisation des ressources intérieures consiste en la création d’épargne intérieure – et non d’investissements, d’emprunts, de dons ou d’envois de fonds de l’étranger – et en son allocation à des investissements socialement productifs dans le pays. Elle se divise en deux parties. La part privée concerne l’épargne privée intérieure, que le secteur financier – les banques – canalise vers l’investissement. La mobilisation des ressources publiques concerne l’épargne publique – l’excès de recettes de l’État par rapport aux dépenses courantes. C’est elle qui permet aux gouvernements de financer l’investissement dans les infrastructures (routes, centrales électriques, écoles, installations sanitaires, etc.). Elle a pour origine, soit l’emprunt, au travers de l’émission de bons du Trésor, par exemple, soit la taxation des particuliers et des entreprises.

Dans cette partie des Perspectives économiques en Afrique, nous nous intéressons particulièrement à l’imposition : Comment exploiter « des administrations et systèmes fiscaux plus équitables et plus performants » – dont les signataires de Monterrey se sont engagés à assurer l’existence – pour améliorer le financement du développement de l’Afrique ? Pour répondre à cette question, les auteurs se concentrent sur l’efficacité du recouvrement des impôts plutôt que sur la qualité et le montant des dépenses, tout en soulignant cependant leur importance. Ils y débattent également de la manière dont l’aide étrangère affecte la mobilisation des ressources publiques.

Pourquoi passer en revue les systèmes fiscaux africains aujourd’hui ?

La crise économique mondiale a révélé le risque que fait peser sur les économies africaines une dépendance excessive envers les sources de revenu externes. Premièrement, nombre d’entre elles, qui s’appuient sur l’exportation de matières premières, demeurent vulnérables aux perturbations dans le reste du monde, comme la fluctuation des cours mondiaux en 2008 et 2009, par exemple.

Deuxièmement, si la situation du continent s’est améliorée à la faveur de l’annulation d’une grande partie de la dette et de l’essor économique qui a précédé la crise, le risque de surendettement ne peut être exclu. Avec la chute attendue des recettes des exportations et le retour à des déficits insoutenables du budget et de la balance courante, les réserves nationales ne seront peut-être pas en mesure de protéger les économies africaines de la l’absence de financement extérieur.

Troisièmement, la plupart d’entre elles – notamment les exportateurs de produits non pétroliers – ont tendance à accumuler des déficits extérieurs chroniques de la balance courante et de la balance commerciale. La moindre inflexion des flux de capitaux peut entraîner une contraction du marché intérieur, à moins qu’elle ne s’accompagne d’une nette amélioration des échanges.

Quatrièmement, après la crise mondiale, l’évolution des IDE à destination de l’Afrique et du reste du monde en développement est incertaine à moyen terme.

Cinquièmement, les envois de fonds des travailleurs émigrés africains en Amérique du Nord et en Europe sont devenus un complément important du revenu de base, mais ont augmenté moins vite au cours des dernières années, et le rythme de progression va ralentir davantage.

Enfin, comme la partie 1 l’a souligné, l’Afrique ne recevra que la moitié de l’augmentation de l’Aide publique au développement (APD) décidée lors du sommet du G8 de Gleneagles en 2005. Si la plupart des donneurs prévoient de continuer à accroître leur effort, certains n’ont pas tenu leurs engagements et risquent de prendre davantage de retard, compte tenu de la stagnation, voire du recul, des budgets d’APD. La prise de conscience de cette vulnérabilité a donné une nouvelle impulsion au débat relatif à la mobilisation des ressources intérieures en Afrique, et tout particulièrement à l’imposition.

Les difficultés économiques mondiales ont aussi relancé les discussions relatives à la taxation internationale, auxquelles l’Afrique prend une part croissante. Confrontés à des déficits budgétaires, les pouvoirs publics cherchent à maximiser les recettes en musclant les campagnes de lutte contre l’évasion et la fraude fiscales. La mise en application de critères internationaux de lutte contre les paradis fiscaux est une priorité du G20. Les pays membres de l’OCDE lancent des initiatives de dialogue avec le reste du monde pour élargir le consensus en faveur d’une coopération multilatérale plus importante et plus contraignante. Les donneurs renforcent leur soutien financier et technique auprès des administrations fiscales des pays en développement. Ce contexte offre aux nations africaines la possibilité d’augmenter les recettes fiscales pour financer le développement.

La question de l’imposition en Afrique : l’État et la légitimité budgétaire

L’impôt n’est pas une fin en soi. Les économistes du développement ont depuis longtemps identifié qu’il joue un rôle majeur dans la consolidation d’un État performant (Kaldor, 1980 ; Toye, 1978). Un système de finances publiques sain est indispensable pour générer une croissance rapide, équitable et durable : les recettes publiques doivent permettre de financer la sécurité, l’éducation, la santé et l’investissement public, tout en évitant le financement par création monétaire. L’impôt est l’un des rares instruments de mesure du pouvoir et de la légitimité de l’État (Di John, 2009). Dans les économies d’après-guerre, par exemple, la reconstitution de l’assiette fiscale est essentielle à la restauration d’un État viable.

Les recettes fiscales sont aussi indispensables au financement de l’armée, qui permet à un État de sécuriser ses frontières. Les États ne s’appuient pas seulement sur les recettes fiscales pour leur fonctionnement, mais aussi pour toutes les négociations entre les forces vives d’un pays. Elles constituent une partie intégrante du contrat social entre un État et ses citoyens : les contribuables veulent s’assurer que tout le monde paie l’impôt en fonction de sa richesse et que l’argent versé est utilisé à bon escient et non détourné par des dirigeants corrompus. Ils sont plus susceptibles de respecter leurs obligations fiscales et d’accepter de nouvelles formes d’imposition s’ils considèrent la contribution comme légitime. C’est ce qu’on appelle la « légitimité fiscale ».

Cependant, dans de nombreux pays en développement, l’insuffisance des recettes empêche souvent les gouvernements d’assurer des services publics de qualité. Cela génère un cercle vicieux de mécontentement des citoyens et des entreprises qui favorise l’évasion ou la fraude. Ce phénomène est essentiellement la conséquence d’administrations fiscales indigentes, mais aussi de la corruption et de la résistance des élites dirigeantes, qui négocient des baisses d’impôt sur mesure pour elles-mêmes et parfois pour des multinationales.

Cette faiblesse peut donc être entretenue, puisqu’il est plus facile de maintenir de bonnes relations avec les donneurs et les grands groupes qui exploitent les ressources naturelles que de rendre des comptes aux contribuables. À l’inverse, une taxation plus énergique et une légitimité fiscale accrue impliquent d’entamer un dialogue et une négociation plus constructifs avec les citoyens et les sociétés sur l’utilisation des recettes perçues, et avec le législateur et la société civile qui supervisent la législation fiscale et les dépenses publiques.

Pour cela, il faut également élargir l’assiette fiscale en encourageant l’accumulation de capital et la croissance des entreprises en dehors de la sphère d’influence immédiate de l’État. La mobilisation des ressources publiques est donc au cœur même du défi que représente le développement de l’Afrique. Mais si les objectifs visés sont la légitimité fiscale et l’appropriation de la stratégie de développement par les populations, cela signifie-t-il pour autant que l’on puisse se passer d’aide étrangère ?

À court terme, la mobilisation des ressources publiques ne peut se substituer à l’aide

L’Afrique dépend des ressources extérieures parce que l’épargne intérieure ne répond pas aux besoins actuels en matière d’investissement. Comme cet écart n’est pas près de se combler, la plupart des pays du continent devront continuer de s’appuyer sur ces financements dans un avenir proche. Pourtant, l’indépendance accrue vis-à-vis de l’APD est inscrite au cœur du processus de développement, mais la mobilisation des ressources publiques, même renforcée, ne peut supplanter l’aide : les deux doivent aller de pair.

Le défi de l’Afrique et de ses partenaires est de mettre fin au cercle vicieux de la dépendance envers l’aide, qui pousse les gouvernements à rendre compte de leur politique avant tout aux bailleurs de fonds, plutôt qu’aux citoyens. Au lieu de cela, il faut créer un cercle vertueux dans lequel l’aide vient soutenir la mobilisation des ressources publiques pour que la seconde vienne, in fine, supplanter la première. L’aide demeure vitale pour de nombreux pays : elle représente parfois une part si importante des recettes publiques que si elle était amenée à disparaître, certains États feraient tout simplement faillite. La figure 1 mesure la dépendance à l’aide en fonction du pourcentage des flux d’aide par rapport au revenu national brut (RNB) des pays pour lesquels nous disposons de données. Les nations les plus dépendantes sont celles d’Afrique subsaharienne, situées sur un arc qui traverse le continent selon un axe nord-ouest, sud-est.

La stimulation des ressources publiques, qui équivaut à l’accroissement du taux d’épargne publique, est un processus nécessairement long. D’ici à ce qu’il soit achevé, les pays continueront de s’appuyer sur l’aide extérieure. Pourtant, au bout du compte, les nations africaines devront s’en émanciper, ou du moins cesser d’en dépendre principalement pour leur financement.

Il faut donc tout faire pour s’assurer que l’aide n’étouffe ni ne décourage la mobilisation des ressources intérieures en général, et publiques en particulier. La somme de l’épargne privée détournée de l’investissement privé productif ou qui fuit le continent est telle que le risque de décourager toute épargne privée est relativement faible. La mobilisation de l’argent public permet de conserver une part plus importante de l’épargne sur le continent, pour qu’elle y soit consacrée au développement économique.

L’une des retombées positives d’un système fiscal efficace est donc une plus grande appropriation du processus de développement, le gouvernement favorisant un environnement qui incite à l’investissement privé intérieur et extérieur, à un recours raisonnable à l’endettement et à une utilisation efficace de l’APD. Les recettes fiscales ne doivent donc pas être considérées comme une solution de remplacement de l’aide étrangère, mais comme une composante des fonds publics qui croît au fur et à mesure du développement du pays. La comparaison entre le niveau de l’APD et celui des recettes fiscales dans les économies africaines montre que le premier est globalement nettement inférieur au second dans de nombreux cas. Est-ce la preuve que « l’indépendance vis-à-vis de l’aide » est à portée de main en Afrique ? L’étude détaillée des éléments d’information révèle une image beaucoup plus complexe.

La figure 2 représente le niveau total d’APD et le montant total des recettes fiscales par habitant en 2008. En moyenne, l’Afrique perçoit 441 USD d’impôts par personne et par an, contre 41 USD d’aide par personne et par an. En d’autres termes, l’aide représente moins de 10 % des taxes recouvrées sur le continent. Bien évidemment, cette moyenne n’est pas valable pour tous les pays. Sur les 48 nations africaines pour lesquelles des données sont disponibles, l’aide excède les recettes fiscales dans 12 d’entre elles, est supérieure ou égale à la moitié des recettes fiscales dans 24 et dépasse 10 % des recettes fiscales dans 34 pays. Pourtant, dans près d’un tiers des pays africains (14 sur 48), l’aide représente déjà moins de 10 % des recettes fiscales.

La plupart de ces États sont relativement riches en ressources naturelles et/ou peu peuplés (Algérie, Angola, Congo, Guinée Équatoriale, Gabon, Libye, Namibie et Swaziland). La figure 2 indique donc que, à l’exception de l’Afrique du Sud, de l’Égypte, du Maroc, des Seychelles et de la Tunisie, les nations qui ont le plus progressé vers une « émancipation vis-à-vis de l’aide », les « bons élèves » en termes de perception fiscale au cours de la dernière décennie, tendent à être ceux qui ont bénéficié de manière disproportionnée de l’augmentation des prix de l’énergie et des matières premières. Comme nous le verrons dans la section suivante, cette dernière a généré une hausse des rentrées fiscales.

Principales conclusions

La section 2 analyse les tendances récentes de l’évolution de la perception de l’impôt et compare les performances respectives des différentes administrations fiscales africaines, à partir de l’enquête des Perspectives économiques de l’Afrique 2010 portant sur 50 pays.

La tendance des revenus fiscaux sur le continent est positive. Le montant des impôts collectés en moyenne par les gouvernements africains en pourcentage du PIB est en hausse depuis le début des années 1990. Les pays africains collectent des montants d’impôts comparables à ceux des pays de niveau de développement similaires sur les autres continents.

Toutefois, cette hausse est principalement le fait de l’accroissement des revenus liés à l’extraction des ressources naturelles. Or, ceux-ci tendent à décourager les gouvernements de collecter les impôts plus « coûteux » politiquement, comme l’impôt sur les sociétés opérant dans d’autres secteurs, l’impôt sur le revenu, les taxes sur la valeur ajoutée (TVA) et autres droits d’accise sur les biens de cosmmation.

En revanche, les pays relativement moins dotés en ressources naturelles ont fait dans l’ensemble plus d’efforts pour améliorer la qualité et l’équilibre de la gamme des impôts qu’ils prélèvent.

En réalité, si on exclut les revenus des ressources naturelles, le montant des impôts collectés est resté stable dans le meilleur des cas, tandis que les revenus des droits de douanes diminuaient du fait de la libéralisation commerciale.

Quant aux revenus de l’impôt sur les sociétés, ils se sont maintenus, malgré une baisse des taux prélevés sur les bénéfices réalisés sur le continent, et en dépit de la prolifération des exemptions accordées aux investisseurs par les pays africains.

La section 3 insiste sur les principaux défis à relever : la nature en grande partie informelle de la plupart des économies du continent, les goulets d’étranglement en termes de capacité, l’évasion fiscale, etc.

Tout d’abord, les obstacles structurels de type transversal : la nature largement informelle des économies, la faible « légitimité fiscale » des gouvernements, ainsi que les contraintes considérables en terme de capacité administrative, auxquelles l´aide des bailleurs de fonds n´a pas encore été appelée à remédier.

Ils doivent également se montrer cohérents avec leurs engagements en faisant pression sur leurs propres conglomérats de conclure des accords décents avec les pays africains.

Deuxièmement, l’assiette fiscale est d’autant plus étroite qu’elle est entamée par l’octroi excessif d’exemptions, l’imposition inefficace des activités extractives et l’incapacité à lutter contre les manipulations abusives des prix de transfert par les multinationales.

En plus de ce rapport, il est possible de télécharger à l’adresse www.africaneconomicoutlook.org de nouvelles données relatives à la capacité fiscale des États africains et aux caractéristiques principales des systèmes fiscaux appliqués sur le continent. Par ailleurs, dans chaque note pays des Perspectives, une partie met en relief les principaux développements réalisés dans chaque pays en matière de perception de l’impôt.

Troisièmement, dans de nombreux pays, la gamme des prélèvements fiscaux est déséquilibrée : les gouvernements dépendent pour leurs revenus d’un nombre trop limité de types d’impôts. Certains contribuables sont sur-représentés dans l’assiette fiscale. Quant à la baisse des droits de douane, elle représente un manque-à-gagner important pour les ressources publiques.

Enfin, le Chapitre 4 propose aux décideurs africains et à leurs partenaires différentes réponses possibles à ces défis, en puisant dans les bonnes pratiques observées sur le continent en matière de politique et d’administration fiscales, et les exemples réussis de coopération multilatérale.

La réforme de la fiscalité ne porte ses fruits à long terme que si elle est un élément d’une stratégie de croissance.

L’amélioration de la collecte des impôts et taxes doit être partie intégrante d’un débat sur la gouvernance, la transparence et l’utilisation finale des ressources publiques mobilisées par le gouvernement.

Il est essentiel de ne pas se tromper dans l’ordre de priorité des réformes. Etant donné les contraintes qui pèsent sur les administrations fiscales, la seule option viable à court terme est d’approfondir la base fiscale, notamment en réduisant les exemptions fiscales et en négociant des conditions plus équitables avec les entreprises multinationales.

Néanmoins, c’est dés aujourd’hui qu’il faut investir dans le renforcement des capacités administratives, afin rendre possible l’adoption de politiques fiscales plus progressives à moyen terme.

A plus long terme, les pays africains devront rééquilibrer la gamme de leurs prélèvements. Le rendement des taxes foncières urbaines, par exemple, pourrait augmenter considérablement si leur gestion était décentralisée. En effet, les gouvernements locaux ont souvent un accès plus direct aux informations cadastrales nécessaires.

La libéralisation commerciale doit être synchronisée dés la conception avec la réforme de la fiscalité. Les réponses des politiques publiques à la baisse de la fiscalité sur les échanges commerciaux doivent être conçues dans un cadre de réforme plus large.

Les bailleurs de fonds doivent renforcer les capacités de mobilisation des ressources publiques en Afrique. Ils doivent aussi tenir leurs engagements en matière de cohérence des politiques pour le développement, en incitant leurs propres entreprises à conclure des accords décents avec les pays africains.

http://www.africaneconomicoutlook.org/fr/in-depth/public-resource-mobilisation-and-aid/

——-

![]()

4 – Madagascar: 82% des sociétés malgaches trichent dans leurs déclarations fiscales

Seuls les 18% de ces entreprises formelles ne sont pas concernées par ces fraudes fiscales et donnent des chiffres réels dans leur déclaration. Toutefois, ce fonctionnaire a indiqué que l’évasion fiscale est à l’origine des blanchiments d’argent dans le pays.

Les infractions de change, les fraudes fiscales et celles au niveau des douanes, ainsi que le secteur des mines sont les dossiers compromettant de blanchiment d’argent, a indiqué le SAMIFIN.

La plupart de ces 82% de sociétés sont issues de secteur de l’exploitation minière, qui utilisent le paiement cash dans leur transaction et ne possèdent même pas de compte bancaire, alors que le dernier est l’un des moyens pour tracer l’origine de l’argent qu’elles utilisent.

Ce responsable a ajouté que les déclarations d’opérations suspectes (DOS) pouvant dissimuler des actes de blanchiment d’ argent et provenant des entreprises en relations directes avec les banques, ont diminué de façon notable en 2011.

En effet, si elles étaient 93 en 2010, 67 seulement sont parvenues au SAMIFIN l’année dernière, soit un gap de 26 alors que le nombre de personnes subitement riches ne cesse d’augmenter ces derniers temps.

Notons que le SAMIFIN a été créée en 2008 en tant que cellule de renseignement financier pour la lutte contre la criminalité transnationale et l’assainissement du secteur financier et il est régi par la Loi 2004-020 du 19 août 2004 sur le blanchiment, le dépistage, la confiscation et la coopération internationale en matière de produits du crime.

http://www.afriquinfos.com/articles/2012/3/7/afrique-australe-198067.asp

—–

![]()

5 – Fiscalité : Le Ghana signe un accord de coopération fiscale

Le Ghana a signé la Convention sur l’assistance administrative mutuelle en matière fiscale, un accord multilatéral élaboré conjointement par l’OCDE et par le Conseil de l’Europe. Le Ghana est le deuxième pays africain après l’Afrique du Sud à signer la Convention depuis qu’elle été ouverte à la signature de tous les pays en juin 2011.

Cette Convention constitue l’instrument multilatéral le plus complet qui soit disponible pour permettre la coopération fiscale et l’échange de renseignements. Elle contribue à lutter contre la fraude fiscale transfrontalière et permet d’assurer le respect des législations fiscales nationales tout en respectant les droits des contribuables. Les dirigeants du G20, lors de leur Sommet de Los Cabos, « ont encouragé vivement toutes les juridictions à signer la Convention multilatérale sur l’assistance administrative mutuelle ».

Le ministre adjoint des Finances, Seth Terkper, a signé la Convention au nom du Ghana. Ce dernier a déclaré que le « Ghana apprécie la cordiale relation actuelle avec l’OCDE et adoptera les mécanismes d’échange de renseignements pour réduire l’évasion et la fraude fiscales des entreprises multinationales et ainsi générer davantage de recettes fiscales pour financer des projets de développement ».

M. Angel Gurría, Secrétaire général de l’OCDE a présidé la cérémonie de signature et a déclaré que le Ghana devait être félicité pour son engagement avéré et son action effective dans le domaine de l’échange de renseignements, en espérant que cela encouragera les autres pays d’Afrique à s’associer également à cet important domaine de la coopération internationale ».

La Convention fournit une base multilatérale à l’assistance administrative dans des domaines très divers, notamment les échanges de renseignements sur demande, les échanges automatiques de renseignements, les vérifications fiscales simultanées, l’assistance en matière de recouvrement de l’impôt et la fourniture de documents. Elle fournit aux gouvernements un instrument précieux pour lutter contre la fraude et l’évasion fiscales internationales.

Les signataires actuels de la Convention sont les suivants : Afrique du Sud, Allemagne, Argentine, Australie, Belgique, Brésil, Canada, Colombie, Corée, Costa Rica, Danemark, Espagne, États-Unis, Fédération de Russie, Finlande, France, Géorgie, Grèce, Inde, Indonésie, Irlande, Islande, Italie, Japon, Mexique, Moldavie, Norvège, Pays-Bas, Pologne, Portugal, Royaume-Uni, Slovénie, Suède, Turquie et Ukraine.

http://www.oecd.org/fr/fiscalite/fiscaliteleghanasigneunaccorddecooperationfiscale.htm

———-

![]()

6 – Fiscalité en Afrique : une ère nouvelle

Le Forum sur l’administration fiscale en Afrique (ATAF) est une étape décisive sur la voie d’une plus grande autonomie, d’une croissance renforcée et d’un développement social accru des pays du continent.

Si des doutes subsistaient quant au rôle de la fiscalité pour la croissance et le développement, le cas de l’Afrique les dissiperait bien vite. Pour les pays africains, le rôle essentiel des administrations fiscales n’est plus à prouver. Non seulement pour prélever les financements nécessaires aux services vitaux comme les soins de santé ou la police, mais aussi pour renforcer les institutions publiques, favoriser une bonne gouvernance et stimuler le développement économique.

Des autorités fiscales efficaces, efficientes et compétentes sont absolument nécessaires pour mobiliser les ressources budgétaires nationales et fournir aux gouvernements des recettes durables et générées de manière interne. Ces dernières peuvent réduire la dépendance à l’égard de l’investissement étranger et de l’aide au développement. Les États africains acquièrent ainsi la marge de manoeuvre budgétaire nécessaire pour déterminer leurs dépenses prioritaires, selon leurs objectifs nationaux et leurs besoins socioéconomiques propres.

Témoignage de cette conviction, 25 administrations fiscales africaines ont signé, lors d’une importante conférence à Kampala (Ouganda) en novembre 2009, un accord instituant le Forum sur l’administration fiscale africaine. Cet organisme juridique indépendant dispose de son propre Conseil et d’un siège situé en Afrique du Sud.*

Pour l’ATAF, la fiscalité concerne avant tout les gens : les citoyens d’un pays et la relation qu’ils ont avec leur État de résidence. La fiscalité affecte tous les citoyens, contribuables ou non. La manière dont les impôts sont prélevés a un impact sur la population active – salariés, grandes et petites entreprises, commerçants et consommateurs. Pour eux, ces prélèvements sont une question de coût économique, de qualité des services reçus en échange et d’avantages sociaux dont ils bénéficient en tant que citoyens. La manière dont les impôts sont dépensés a également un impact sur la vie des citoyens. Lorsque les dépenses apparaissent comme procurant des avantages concrets, en donnant à l’État les moyens de gouverner, de mener des politiques et de pourvoir aux besoins sociaux et économiques de sa population, elles contribuent également à améliorer sa légitimité et sa réactivité.

Les administrations fiscales recèlent un important potentiel de développement, de renforcement des institutions et de cohésion sociale, susceptible d’améliorer la vie quotidienne de millions d’Africains sur l’ensemble du continent. Aussi l’ATAF, aux prises avec les défis sociaux, économiques et politiques du XXIème siècle, est-elle une source d’espoir pour l’Afrique.

Les raisons stratégiques des nouvelles orientations

Avec la crise économique mondiale, il est devenu d’autant plus indispensable de mobiliser les ressources nationales pour le développement. La crise a entraîné une quasistagnation de l’aide au développement et a aggravé les difficultés des pays les plus petits et les plus pauvres à attirer les capitaux privés.

Pour les pays africains, la crise a souligné l’urgence d’agir sur les facteurs structurels qui entravent le développement économique et social, et de rechercher des solutions viables au plan national. Encourager les Etats africains a prendre en main le contrôle de leurs programmes de développement est une approche de plus en plus populaire. Les impôts, ressources financières nationales fiables, permettront aux États africains d’être moins dépendants de l’aide publique au développement. Ils pourront ainsi déterminer leurs propres priorités en matière de développement, et les financer sans avoir à composer avec les donneurs. Les conditions que ces derniers mettent à l’aide au développement servent souvent davantage leurs intérêts que ceux des pays bénéficiaires.

Plusieurs études montrent que les pays en développement peuvent mobiliser davantage de ressources nationales. Selon le Projet du Millénaire de 2005 des Nations unies, ces pays pourraient accroître leurs recettes d’environ 4 % du PIB au cours 10 prochaines années.

L’un des défis majeurs est l’étroitesse de la base d’imposition, qui limite les recettes potentielles. Dans de nombreux pays, les recettes proviennent surtout des impôts sur les ressources naturelles, comme les redevances sur les royalties et les impôts sur les bénéfices des sociétés pétrolières et minières.

L’importance de l’économie informelle, ou souterraine, dans les pays en développement est également un manque à gagner fiscal. Ces activités vont du petit commerce informel, comme les colporteurs et les petites entreprises non déclarées, aux entreprises qui ne déclarent pas leurs bénéfices, et au trafic de drogue et à la contrebande de biens issus de la contrefaçon, entre autres activités du crime organisé.

Autre défi, la détention abusive d’actifs à l’étranger, notamment dans les paradis fiscaux. Le montant exact des pertes de recettes publiques des pays en développement du fait de la fraude, de l’évasion fiscale et du recours aux paradis fiscaux varie selon les estimations. Mais la plupart de celles-ci excèdent le niveau d’aide reçue par les pays en développement – environ 100 milliards de dollars par an.

Des fuites importantes de recettes proviennent aussi du transfert frauduleux de bénéfices vers des juridictions à la fiscalité moins lourde en manipulant les prix de transfert, ou en mettant en oeuvre une planification et une optimisation fiscale sophistiquées.

Une note de synthèse du Réseau européen sur la dette et le développement (European Network on Debt and Development) estime entre 500 et 800 milliards de dollars par an les fuites illicites de capitaux provenant des pays en développement. La manipulation des opérations commerciales à des fins fiscales, les activités criminelles et les versements illicites en représentant respectivement 64 %, 35 % et 5 %. Plus simplement, on indique souvent que pour chaque dollar versé au Sud dans le cadre de l’aide, plus de sept dollars reviennent au Nord par le biais de versements illicites.

L’avenir du Forum

Quel sera le rôle de l’ATAF ? Tout d’abord, celui de maintenir l’objectif de long terme d’une meilleure administration fiscale en Afrique. C’est indispensable pour espérer atteindre les objectifs de développement durable, de réduction de la pauvreté, et d’une meilleure gouvernance sur le continent. Dans ce but, l’ATAF oeuvrera à la mise en place d’un Centre fiscal africain, plateforme de travail multilatéral sur la fiscalité en Afrique qui collectera des informations et des analyses, organisera des conférences de haut niveau et des séminaires régionaux, et s’efforcera de développer des bonnes pratiques grâce au partage des expériences.

Un programme de renforcement des capacités destiné à ses membres est déjà en cours. L’ATAF a également pour objectif de stimuler le dialogue au niveau africain et international, et de renforcer les liens avec des institutions universitaires en Afrique en matière d’éducation, de compétences et de recherches liées à la fiscalité.

Surtout, la mission de l’ATAF est de mobiliser plus efficacement les ressources nationales et d’améliorer la responsabilité des États africains vis-à-vis de leurs citoyens. Les principaux sujets qui seront abordés sont la suppression des incitations accordées aux investisseurs et les questions relatives aux exonérations sur les biens et services financés par l’aide, qui ont pour effet d’affaiblir le système fiscal, d’occasionner des coûts et des complications considérables et d’ouvrir la voie à la corruption. L’égalité de traitement entre les contribuables est essentielle pour renforcer la crédibilité de l’administration des impôts, simplifier les systèmes fiscaux, élargir la base d’imposition et encourager la discipline fiscale des contribuables locaux et multinationaux.

L’ATAF devra disposer d’une infrastructure organisationnelle solide, comportant une assemblée générale composée de tous les États membres comme organe de décision suprême du Forum. Les dates de la première assemblée générale seront décidées lors de la première réunion du Conseil de l’ATAF en avril 2010. La création de l’ATAF constitue un investissement important et sera financée par les contributions des membres et par l’aide internationale destinée au renforcement des capacités et au développement de projets. Au cours des premiers stades, les donneurs se sont par ailleurs engagés à combler les besoins initiaux en financement, qui s’élèvent à près de 2 millions de dollars sur deux ans. Le lancement officiel de l’ATAF à Kampala montre clairement que les pays africains ont la ferme volonté de prendre les mesures nécessaires pour renforcer leurs capacités, moderniser leurs administrations fiscales et assurer une bonne gouvernance.

La fiscalité est l’élément vital du développement, et la voix de l’Afrique apporte une contribution essentielle au débat fiscal mondial. L’ATAF est l’expression concrète de ce que les pays en développement peuvent faire – et font effectivement – pour mobiliser leurs ressources nationales et atteindre leurs objectifs de développement.

Thierry Barbaut